サンタナです。

2021年10月から本格的に、仮想通貨投資を考え始めました。

本記事では、

- みずほ銀行の現在の状況を知りたい

- 海外移住を検討しているが、このままみずほ銀行を使い続けて大丈夫なのか?

こういった悩みに答えていきたいと思います。

下記が経歴です。

- 国内株式・貴金属投資歴13年

- オーストラリア語学留学歴あり(2年)

- 暗号資産投資を始めて海外移住を考える

わたしの経歴

みずほ銀行の度重なるシステム障害を解説

わたしは、メインバンクとしてみずほ銀行を利用していました。メインとして使用していたクレジットカードも、UCが発行しているみずほ銀行のキャッシュカード付帯のものを使っていました。

しかし、今現在、みずほ銀行は度重なるシステム障害により信用は失われていると思っております。

この記事をご覧ください。

みずほ銀行は2021年2月から、10回のシステム障害を起こし、11月には金融庁から業務改善命令を受け、2022年1月17日までに、改善計画を提出するように求められていました。

毎年みずほ銀行では、このようなシステム障害が後を経ちません。

そもそもみずほ銀行は、2002年4月1日に、第一勧業銀行、富士銀行、日本興業銀行の3行が合併し、みずほ銀行(旧)とみずほコーポレート銀行(旧)が発足しました。

実は、みずほ銀行の勘定系システムはその日から「ATM(現金自動預け払い機)が使えなくなる」「口座振替の遅れが250万件も発生する」「遅れるだけでなく二重引き落としが3万件も発生する」など、大規模障害を引き起こしていました。

その後も毎年何度もシステム障害を繰り返しています。

そもそも、3大メガバンクは、

- みずほ銀行(旧第一勧業銀行+旧富士銀行+旧日本興業銀行)

- 三菱UFJ銀行(旧東京三菱銀行+旧UFJ銀行)

- 三井住友銀行(旧住友銀行+旧さくら銀行)

このようにいずれも合併により発足されました。

三菱UFJ銀行や三井住友銀行が合併したときもシステム変更は行われており、「片寄せ方式」という、合併した中で中心となる銀行が存在し、中心となる銀行の仕組みに寄せて新しいシステムが作られました。

しかし、みずほ銀行の場合は、合併当初のシステム移行は合併した3行の都合を考え”いいとこ取り”のようなかたちで行われました。

結果、それが裏目に出たようで、中心となるシステムが選びきれず、三菱UFJ銀行や三井住友銀行のような「片寄せ方式」が行われなかったことが度重なるシステム障害の根本と言われています。

海外移住をする前にメインバンクを変更する理由

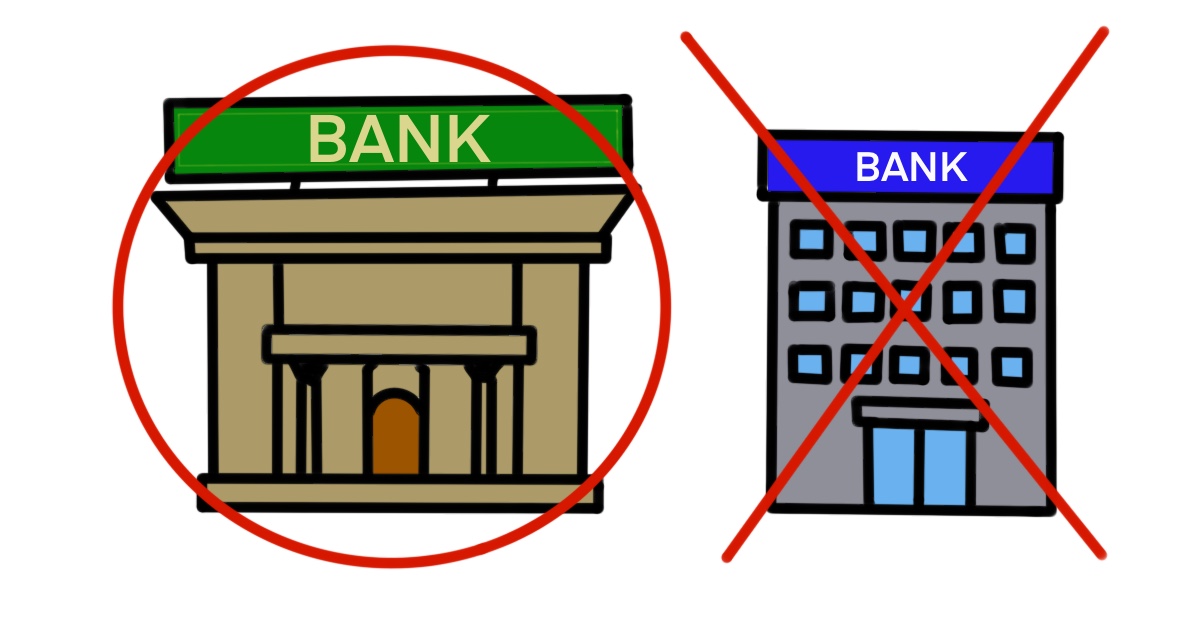

わたしは今回、このようなみずほ銀行の状況から自分の利用するメインバンクを変更することに決めました。

その理由として、

- 海外生活で、みずほ銀行のシステム障害によって「送金ができない」「お金が引き下ろせない」という不都合に合わないため

- みずほ銀行よりも、使いやすく、各手数料が安い銀行がある

これらの理由で変更しました。

海外生活をで、みずほ銀行のシステム障害によって「送金ができない」「お金が引き下ろせない」という不都合に合わないため

海外生活をしていると、「手元に現金がないから引き下ろしたい」「必要な支払いをインターネットバンキングで送金したい」などの状況があります。

こういった場合は当たり前ですが全て移住している海外で手続きをしなくてはいけません。

こんなとき

- 「手元に現金がないから引き下ろしたい」⇨現地のATMを利用して現金を引き下ろす

- 「必要な支払いをインターネットバンキングで送金したい」⇨自分のパソコンでインターネットを使って送金する

この作業をしていて、

お金が出てこない(キャッシュカードが出てこない)、みずほ銀行のWEBページにログインできない

ということになればとても面倒です。

ATMでお金が引きおろせない場合

ATMで引き下ろせなかった原因を調べ、必要なら日本の銀行オフィスに問い合わせる。

みずほ銀行のWEBページにログインできない

ログインできない原因を調べ、いつ復旧するのか?何か必要な作業があるのか?

こういったことをメール、チャット、国際電話を使って解決する必要があります。

それには自分が原因ではないのに、労力や時間などがかかります。

このような面倒にならないためにも、今回わたしは日本にいるうちにメインバンクを変更しました。

みずほ銀行よりも、使いやすく、各手数料が安い銀行がある

今現在、日本には3大メガバンクやネット銀行をはじめ様々な銀行があります。

特別な理由がない限り、システム障害が続くみずほ銀行を選ばなくても良いのです。

今回わたしは数ある銀行の中から「住信SBIネット銀行」をメインバンクに選びました。

以前から口座を持っており、簡単に移行することができました。

ここで簡単に、みずほ銀行と住信SBIネット銀行を比較してみます。

| みずほ銀行 | 住信SBIネット銀行 | |

| 海外ATM 利用 | みずほ銀行の預金は、海外のATM・CDではお引き出しできません。 みずほマイレージクラブカード(クレジットカード)のキャッシングサービスでのご利用になります。 | 海外でATMでのお引き出しの場合には引出金額のほか海外事務手数料2.50%(非課税)がかかります。 一部の海外のATMにおいて、現地金融機関所定の使用量がかかる場合があります。 |

| 国内振込手数料(個人) | みずほ銀行本支店・同一支店あて みずほダイレクト・インターネットバンキング・モバイルバンキング 0円 その他の方法 220円〜 他行あて みずほダイレクト・インターネットバンキング・モバイルバンキング 150円 その他の方法 270円〜 | 住信SBIネット銀行の口座あて 0円 三井住友信託銀行 0円 他の金融機関あて スマプロランクに応じて無料回数が決定 無料回数以降は、77円(税込) 提携NEOBANKサービスをご利用の場合、ご利用のサービスに応じて無料回数特典等が異なります。 |

このように、みずほ銀行と住信SBIネット銀行の手数料だけを比べてみても、住信SBIネット銀行の方が安く利用できます。

わたしは、メインのクレジットカードもみずほマイレージクラブカードを使っていました。

ということで、メインのクレジットカードも楽天ゴールドカードに変更しました。

あわせて読みたい

まとめ

今回は、みずほ銀行のシステム障害をきっかけに海外移住の準備としてメインバンクの変更やメインで利用しているクレジットカードを変更しました。

『銀行は安全に資産を保管してくれる』というのは、もう古い話になってきています。

わたしは海外移住の準備として、メインカードとメインクレジットカードを変更しましたが、この記事をきっかけに一度見直してみるのもいいかもしれませんね。

こういった危険な状態で放置しておくことなく、ご自身にあった銀行やクレジットカードはたまた別の選択肢を選びましょう。

では、また。